Se você quer obter ou já obteve lucro sobre a venda de um consórcio contemplado e não sabe como declarar no Imposto de Renda, veio ao lugar certo. Afinal, se perder o prazo e não informar esse ganho de capital ao Leão, terá que arcar com juros e multa.

Além disso, existem regras específicas, tanto para a declaração como para a isenção de ganho de capital, ou seja, é preciso declarar a transação, mas nem sempre é necessário recolher o Imposto de Renda. Tudo depende dos valores envolvidos.

Por isso, se você ainda tem dúvidas sobre como declarar a venda de um consórcio contemplado e quer saber se deve recolher imposto, qual o valor recolhido e como fazer essa declaração, neste conteúdo, a Redesul mostra todos os detalhes!

O que é um consórcio contemplado?

Em primeiro lugar, como o nome já diz, consórcio contemplado é uma carta de crédito de consórcio que já passou pelo processo de contemplação. Essa contemplação pode ter acontecido por sorteio ou lance.

Mas o que é esse lance? É uma maneira de adiantar a contemplação do consórcio, antecipando algumas prestações do plano para o grupo. Esse adiantamento pode abater o saldo devedor ou o valor das parcelas.

É possível fazer esse lance com recursos próprios ou com o um percentual da própria carta de crédito, o que chamamos de lance embutido.

O que acontece é que muitos consorciados preferem vender essa carta de crédito contemplada em vez de usar o crédito para comprar um bem. E é nesse momento que surgem dúvidas a respeito de como declarar o ganho sobre essa venda.

Vamos falar sobre isso logo mais. Primeiro, é importante compreender como declarar esse consórcio contemplado no Imposto de Renda.

Quem deve declarar um consórcio contemplado?

De acordo com Instrução Normativa da Receita Federal, ficam obrigados a apresentar a Declaração de Ajuste Anual do Imposto de Renda Pessoa Física, quem:

- Recebeu rendimentos tributáveis cuja renda anual foi superior a R$ 30.639,90.

- Recebeu rendimentos isentos, não tributáveis ou tributados, exclusivamente na fonte, cuja soma foi superior a R$ 200 mil (aqueles que não geram nem lucro, nem valor líquido);

- Obteve algum ganho de capital em operações em bolsas de valores e outros investimentos;

- Teve até 31 de dezembro de 2023 imóvel ou terrenos em suas posses, com valor superior a R$ 800 mil;

- Entre outras condições, que você pode conferir diretamente no site da Receita Federal.

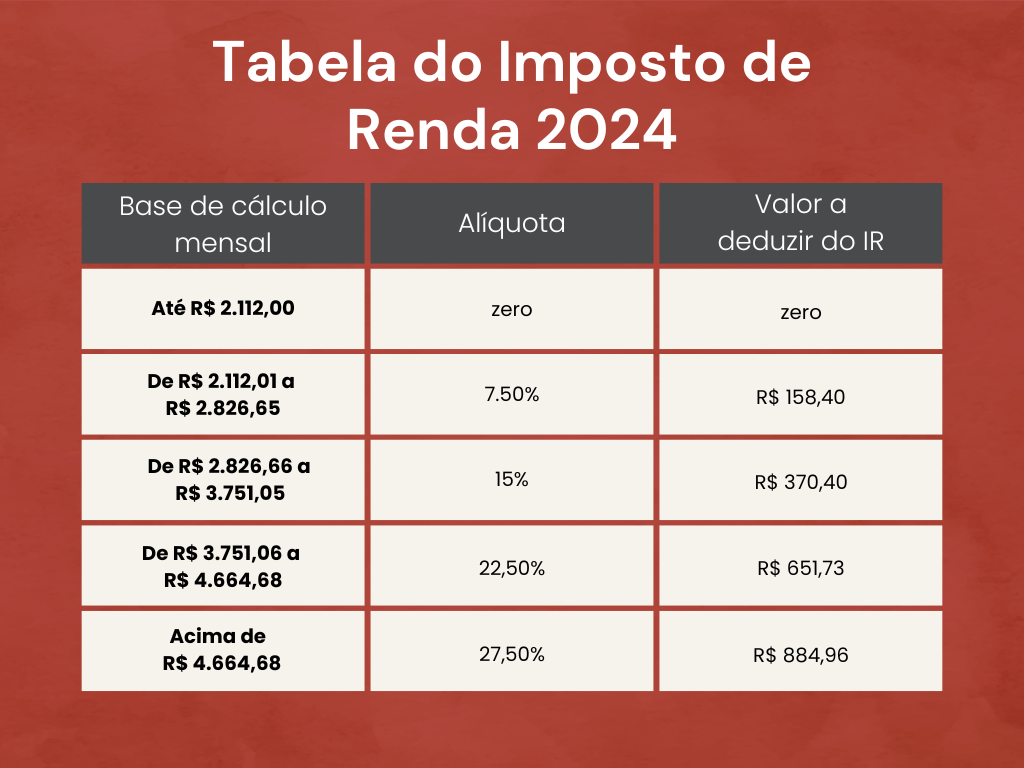

O cálculo é baseado na renda anual e no valor retido na fonte. Confira na tabela as alíquotas em 2024 e os valores a serem pagos ou restituídos de acordo com a faixa salarial:

Como declarar um consórcio contemplado?

Agora que você sabe quem deve prestar contas ao Leão, vamos entender como fazer a declaração de um consórcio contemplado, que pode ocorrer em duas situações:

- Se o consórcio foi contemplado em ano anteriores;

- Se foi contemplado no mesmo ano da declaração.

Vamos abordar as duas modalidades:.

Contemplado em 2023

Se o seu consórcio for contemplado em 2023, seja por lance ou sorteio, você precisará dar baixa na ficha do consórcio e abrir uma nova ficha para declarar o bem adquirido no Imposto de Renda.

Para isso, vá até a ficha “Bens e Direitos” e localize onde o consórcio estava declarado anteriormente. Se você declarou o consórcio anteriormente, ao importar a declaração do IR de 2023, essa ficha aparecerá automaticamente na sua relação de bens.

No campo “Discriminação”, informe o valor total das parcelas pagas em 2023 e especifique a contemplação, mencionando se foi por sorteio ou lance. Se você foi contemplado por lance, é necessário informar o valor desse lance.

Para finalizar, no campo “Situação em 31/12/2023”, coloque o valor zero e clique em OK para dar baixa.

Em seguida, vá para a aba “Bens e Direitos” e clique em “Novo”. Selecione o grupo e o código correspondente ao bem adquirido.

Para imóveis, o grupo é “01 – Bens Imóveis”, e o código pode ser “11 – apartamento” ou “12 – casa”. Para veículos, o grupo é “02 – Bens Móveis” e o código “01 – Veículo automotor terrestre: caminhão, automóvel, moto”.

Preencha a discriminação com todos os detalhes, mencionando que o bem foi adquirido com carta de consórcio após contemplação.

Na “Situação em 31/12/2022”, coloque o valor zero. Na “Situação em 31/12/2023”, informe o valor declarado na ficha do consórcio em 31/12/2022, acrescido das parcelas pagas em 2023 e do valor do lance, se aplicável.

Contemplado em 2024

Se você contratou e foi contemplado com um consórcio dentro do mesmo ano, siga o procedimento padrão de um consórcio não contemplado, com algumas diferenças.

Nos campos “Situação em 31/12/2022” e “Situação em 31/12/2023”, deixe o valor zero em ambos. Na aba “Discriminação”, deve ser informado que o consórcio foi adquirido e contemplado no mesmo ano.

Em seguida, abra uma nova ficha para declarar o bem adquirido, escolhendo os campos apropriados para esse bem.

Para garantir que os valores estejam corretos, tenha em mãos a declaração fornecida pela administradora do consórcio. Lembre-se que o prazo para declaração do IR vai de 15 de março a 31 de maio de 2024.

O que é ganho de capital e como declarar?

Ganho de capital é a diferença positiva entre o valor de venda de bens ou direitos e o respectivo custo de compra. As pessoas físicas que obtiverem ganhos de capital devem, geralmente, calcular e pagar imposto de renda sobre esses ganhos.

Se você vendeu um bem ou direito, deve verificar se houve ganho de capital. Se houver, em alguns casos você precisará pagar o imposto sobre esse ganho.

A Receita Federal oferece um programa específico chamado Ganhos de Capital (GCAP). Esse programa permite registrar os valores de venda e compra, calcular o ganho de capital, e aplicar as isenções e reduções.

Além disso, ele gera o DARF para o pagamento do imposto de renda sobre o ganho de capital.

No ano seguinte, aí sim você deve declarar a venda do consórcio contemplado no Imposto de Renda. Os registros desse programa podem ser importados para sua Declaração de Imposto de Renda (DIRPF), facilitando o preenchimento.

Como apurar ganho de capital

Sabia que em vendas pequenas você não precisa apurar o ganho?

Veja bem, a Receita Federal considera venda de bens de pequeno valor operações de até R$ 35 mil. Portanto, em negociações até esse limite, você não precisa fazer a apuração de ganho de capital e, consequentemente, está isento de pagar o imposto.

Por outro lado, quando uma compra é feita, seja à vista ou parcelada, ela ainda deve ser informada ao fisco através da declaração de Imposto de Renda.

Tenha em mente que a Receita considera o valor da operação e não do ganho. Por exemplo, digamos que você tenha feito uma operação com R$ 40 mil, lucrando R$ 2 mil sobre essa transação. Neste caso, você teria que pagar imposto sobre os R$ 2 mil.

Outra questão que gera confusão é a diferença entre o GCAP e o programa do IRPF. Ou seja, se você vendeu um imóvel em fevereiro de 2024, deve pagar Imposto de Renda sobre esse ganho de capital até o último dia útil do mês subsequente à venda.

No caso em questão, você deveria pagar o imposto até o dia 31 de março. Para isso, você deve gerar a guia DARF dentro do GCAP.

E onde entra a declaração de Imposto de Renda? Essa declaração deve ser feita no programa do IRPF do ano seguinte, onde você vai informar se existe algum saldo de consórcio que não foi declarado dentro do ano.

Quem tem direito à isenção de ganho de capital

Existem algumas situações bastante específicas em que a Receita Federal isenta o Imposto de Renda sobre o ganho de capital. Vamos a elas:

- Vendeu o imóvel e usou o dinheiro para comprar outro imóvel: se em 2023 você vendeu uma propriedade e, dentro de 180 dias, usou o dinheiro para comprar outro imóvel pronto, estará isento de pagar IR sobre esse ganho.

- Vendeu bens ou ativos de pequeno valor: Da mesma forma, você também será isento de recolher imposto sobre o ganho quando comercializa quantias menores, com limite máximo de R$ 35 mil.

- Vendeu imóvel único por menos de R$ 440 mil: se você fez uma transação com um imóvel de valor menor que R$ 440 mil em 2023, o ganho sobre essa venda estará isento de Imposto de Renda, desde que você não tenha vendido outro imóvel no prazo de cinco anos.

- Comprou o imóvel antes de 1969: Segundo a Receita Federal, se você pretende vender um imóvel que foi adquirido antes de 1969, não precisa pagar imposto sobre os ganhos.

- Permuta de unidades: do mesmo modo, os consumidores que realizarem uma permuta entre imóveis não precisam recolher IR, desde que não haja torna, ou seja, que não haja diferença entre os valores dos imóveis utilizados na troca.

Como você pode comprovar, a isenção do imposto sobre o ganho de capital é algo possível, mas é preciso que você esteja enquadrado em uma destas situações.

Qual é o valor do imposto a pagar sobre o ganho de capital

Tirando as exceções, as alíquotas para ganho de capital são progressivas, variando de 15% a 22,5%, dependendo do valor da alienação. Mas cada tipo de bem tem suas especificidades.

No caso de imóveis, por exemplo, a alíquota é de 15%. Mas considere as despesas adicionais como reformas, que podem alterar o custo de aquisição. É por isso que manter a documentação organizada é vital, pois a Receita Federal pode fiscalizar essas transações.

Seja como for, contar com o auxílio de um profissional nessas horas é essencial para não ter problemas com o Leão. Portanto, não hesite em contratar um contabilista ou advogado.

Como funciona a venda de um consórcio contemplado?

Em primeiro lugar, saiba que a venda de uma carta de crédito contemplada é totalmente legal, conforme prevê a Lei dos Consórcios.

Portanto, para fazer essa aquisição, procure uma empresa especializada ou um consorciado que já tenha sido contemplado e tenha interesse em negociar sua carta. Depois, você quita o valor pago até a contemplação e assume as parcelas restantes.

O dono dessa cota, que já está disponível para uso imediato, cobra um ágio sobre o valor da carta. Mesmo com esse ágio, o custo de uma carta contemplada é bastante inferior ao de financiamentos e empréstimos, por isso, a procura é maior que a oferta.

De acordo com Evandro Canello, especialista em crédito e fundador do Grupo Redesul, “a primeira orientação ao vender um consórcio contemplado é fazer um contrato de compra e venda”. Isso é importante, porque você vai usar esse documento junto com o extrato da cota para fazer a declaração.

Como apurar o ganho e declarar a venda de um consórcio contemplado

Para declarar a venda de um consórcio contemplado, caso a sua carta contemplada tenha valor acima de R$ 35 mil, primeiro você precisa apurar o ganho de capital.

Se a sua cota tiver valor inferior a este, então você deve recorrer ao programa do IRPF e declarar a isenção de acordo com o ano de contemplação, como já explicamos.

Mas digamos que você tenha investido R$ 20 mil no consórcio até a contemplação e vendeu essa carta de crédito por R$ 50 mil. Você lucrou R$ 30 mil, logo, vai pagar R$ 4.500 de imposto, referente aos 15% de alíquota.

Sendo assim, você deve entrar no programa do GCAP e selecionar a opção “Direitos/Bem móveis”. A venda de um consórcio é um direito, não um bem móvel.

Porém, você não vai encontrar uma opção específica para consórcios, então vá na aba “Operação” e no campo “Natureza” selecione “Outros”. Siga os passos preenchendo os campos, conforme a imagem abaixo:

Com os dados preenchidos, o sistema fará o cálculo e então você pode gerar a guia DARF para pagar o imposto, cujo acesso está no menu lateral do programa do GCAP.

Em 2025, você deve declarar esse ganho no IRPF.

Viu só como declarar a venda de um consórcio contemplado não é tão difícil assim? No entanto, são muitos detalhes e você precisa ter muita atenção para não errar, por isso, uma boa recomendação é sempre buscar auxílio de um contabilista.

Agora que você entendeu como apurar e declarar ganho de capital com um consórcio contemplado, o que acha de aprender o passo a passo para declarar consórcio no Imposto de Renda?